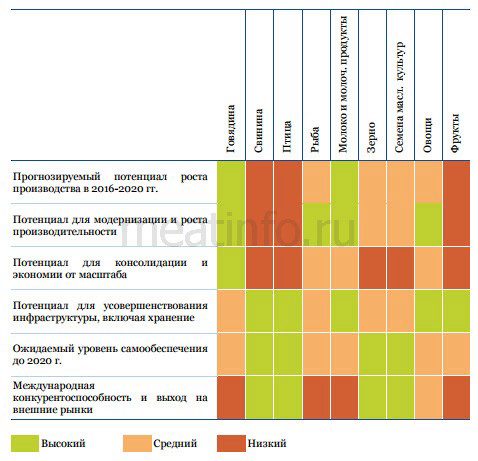

Российское производство свинины и птицы является примером превращения плохо скоординированного продовольственного рынка в современную, высокотехнологичную, полностью вертикально интегрированную и конкурентоспособную на внешних рынках отрасль. Увеличение финансирования в связи с программой импортозамещения может дать толчок к аналогичному преобразованию в некоторых наиболее застойных секторах российского сельского хозяйства, таких как производство говядины и молока. В краткосрочной перспективе повышенное субсидирование сельскохозяйственной отрасли может оказать негативное влияние на экономику в целом. Однако положительный эффект от ожидаемой модернизации некоторых отраслей на горизонте 5-10 лет может превысить краткосрочные потери.

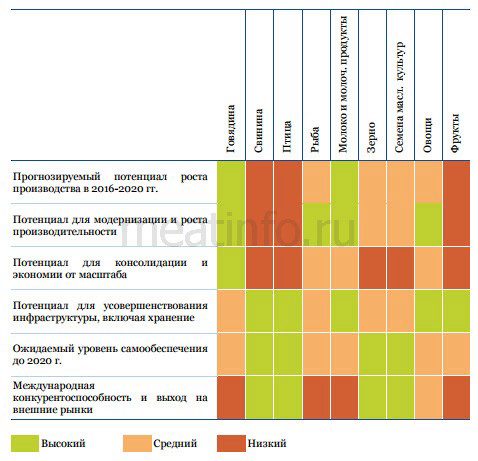

Оценка перспектив сельскохозяйственных сегментов России

Источник: оценка ТКБ Инвестмент Партнерс, август 2016 г.

Таможенные меры и финансовая поддержка

С 5 августа 2014 года и до конца 2017 года в России действует запрет на импорт практически всей мясной и молочной продукции, а также фруктов и овощей, рыбы и морепродуктов, орехов и некоторых переработанных пищевых продуктов из США, Евросоюза, Канады, Австралии и Норвегии. Помимо оказания непосредственного влияния на эти страны, санкции также являются важным фактором для российского рынка продовольственных товаров.

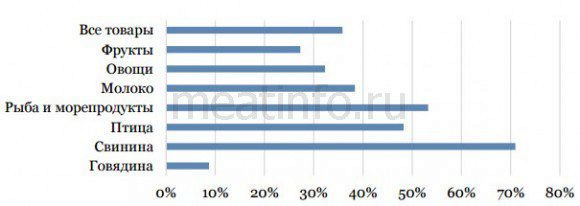

Падение продуктового импорта в 2015 году было значительным и в большинстве сегментов достигло 20%-40%, однако импорт непродовольственных товаров снижался схожими темпами. Это позволяет предположить, что существенная часть сокращения импорта продовольственных товаров объясняется ослаблением рубля и снижением доходов населения.

Доля запрещенных продуктов в импорте с/х товаров (по стоимости импорта), 2013 г.

Источники: База данных Комтрейд ООН, ФАО (Всемирная организация по продовольствию) Подразделение по пищевым продуктам и рынкам, 2015 г.

Само собой, снижение импорта означало увеличение доли отечественных производителей, однако на самом деле было важно, сумеют ли российские предприятия извлечь выгоду из продовольственного эмбарго для повышения эффективности производства и наращивания его объемов в абсолютных цифрах

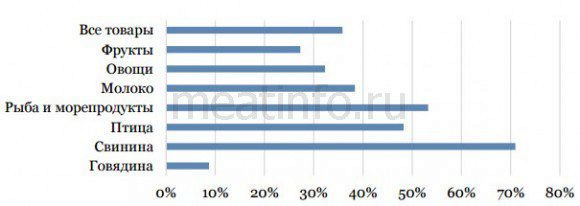

Доля импорта в потреблении, 2013 г.

Источник: ФАО (Всемирная организация по продовольствию)

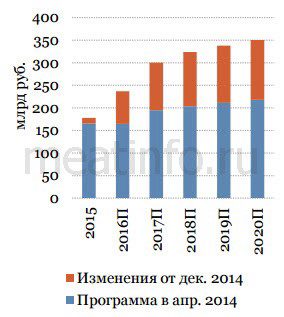

Подразделение по пищевым продуктам и рынкам, 2014 г. За правительственным запретом на импорт продовольствия последовало введение мер по дополнительному финансированию для отечественных производителей сельхозпродукции. Новые меры поддержки, объявленные в декабре 2014 года, вошли в отредактированную "Государственную программу развития сельского хозяйства на 2013-2020 годы". Приток инвестиций, при условии его эффективного использования, даст возможность запустить серьезные изменения в производстве сельхозпродукции.

Точка роста

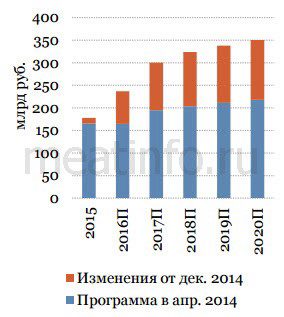

После введения продуктового эмбарго общий объем финансовой поддержки сельского хозяйства увеличился более чем на треть с 1,5 трлн рублей до 2,2 трлн рублей, при этом большая часть дополнительных средств была предварительно выделена на период 2016-2020 гг.

Рост государственного финансирования

Источник: Росстат, 2016 г.

Доходность с/х производителей

Источники: pravo.gov.ru, gosprog.ru, 2014 г

Данные мероприятия имеют существенное значение для сектора, где после 2010 года скорректированное на инфляцию финансирование оставалось на одном и том же уровне, позволяя сохранять среднюю прибыльность сельхозпроизводителей положительной, но не обеспечивая каких-либо значительных изменений.

В рамках новой инициативы помощь российскому с/х сектору, который составил в 2015 году 3,4% от ВВП, выросла с 0,8% до 1% ВВП. При этом, на наш взгляд, даже такое увеличение финансирования является достаточным для стимулирования серьезных перемен в российском сельском хозяйстве, которые в перспективе сделают его самодостаточным и позволят преодолеть отставание от США и ЕС в нескольких сегментах сектора.

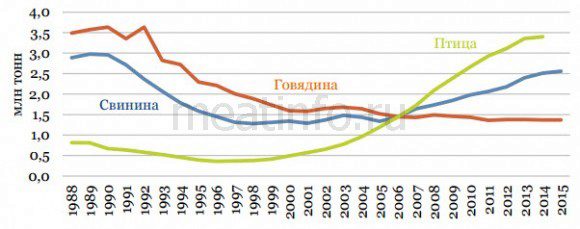

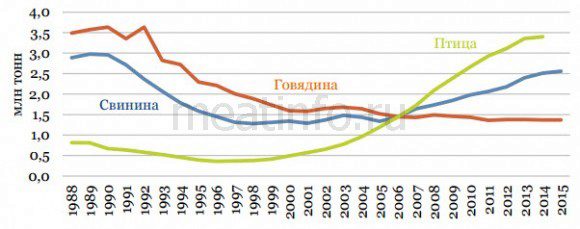

Главным примером подобного преобразования является птицеводство. С 1995 года производство птицы выросло почти в 10 раз для удовлетворения аппетита россиян к наиболее популярному c недавних пор мясу. Сегодня свыше 90% птицы выращивают, обрабатывают, упаковывают и продают интегрированные отечественные производители, которые способны конкурировать на мировом уровне.

Свиноводство стало следующей историей успеха. За последние 10 лет здесь были достигнуты результаты, которые еще в 2006 году казались немыслимыми, так как в то время сектор пребывал в упадке после двух десятилетий нехватки финансирования. Сегодня высоко консолидированные, современные и эффективные производители свинины способны конкурировать с европейским производством в плане показателей прироста массы и экономической отдачи от откармливаемого поголовья. Благодаря насыщению внутреннего рынка возможность экспорта свиной продукции может стать реальностью.

Производство разных видов мяса

Источник: Росстат, 2016 г.

Правительственный запрет на ввоз продовольственных товаров, продленный с 2014 по 2017 гг., может выступить катализатором подобных изменений в других отраслях. Дополнительное финансирование будет стимулировать формирование агрохолдингов, способных к модернизации и вертикальной интеграции. Именно эти аспекты стали важнейшими в росте производства птицы и свинины за последние годы.

Перспективные отрасли

Мы полагаем, что далее технологическое отставание от рынков ЕС и США будет преодолеваться в сфере производства молока и говядины, где можно ожидать ускорение темпов роста в ближайшие несколько лет.

Говядина

Сегмент обладает огромным потенциалом к вертикальной интеграции и модернизации, поскольку сейчас 60% говядины поступает из личных подсобных хозяйств и еще 13% – с семейных ферм. Первые признаки объединения производственной цепи уже есть: сеть "Мираторг" сегодня занимается производством кормовых культур, разведением крупного рогатого скота, мясопереработкой и розничной торговлей. В Воронежской области производство мяса получило значительный импульс благодаря созданию комплексной инфраструктуры для производства и переработки мяса.

Изменения в системе финансирования производителей говядины, вероятно, смогут привлечь дополнительные инвестиции в эту отрасль и дать недостающий толчок к развитию:

- С 2014 года кредитная ставка производителей говядины субсидируется на 100% от ключевой ставки ЦБ РФ, в то время как для производителей курятины и свинины субсидии составляют 80% ключевой ставки.

- 10% снижение в потреблении было практически полностью компенсировано снижением импорта в абсолютном выражении на 31%.

- Текущая программа выделяет 20% от общей суммы финансирования производителей говядины на разведение мясного скота. На данный момент больше двух третей говядины производится из молочного скота, который приобретается по более низкой цене, но набирает вес значительно медленней.

Важный недостающий элемент в системе – долгосрочное финансирование, отсутствие которого на данный момент является основным препятствием для развития сектора. Производственный цикл в этом сегменте составляет 15 лет, однако сельскохозяйственные кредиты до сих пор доступны на срок до восьми лет. В связи с отсутствием решения этой проблемы быстрое восстановление сектора не ожидается. Тем не менее приток инвестиций в сектор может укрепить тренд, начатый "Мираторгом".

В 2015 году темп падения производства говядины замедлился до 1,1%, продолжив негативный тренд двух десятилетий. Однако за первые пять месяцев 2016 года производство говядины выросло на 3,6%г/г. Можно ожидать, что на горизонте 5-10 лет ситуация продолжит улучшаться по мере увеличения автоматизации в следствие формирования вертикально интегрированных агрохолдингов.

Молоко

Отечественное молочное производство – это еще одна ключевая область в сельском хозяйстве России, обладающая существенным потенциалом, для реализации которого необходима реорганизация отрасли. Надой с одной коровы в агрохолдингах в среднем на 28% выше, чем в личных подсобных хозяйствах, однако именно последние обеспечивают наибольший вклад в общий объем производства – 47%, плюс 13% поставляют семейные фермы (в 2008 году этот показатель составлял 8%). Чем больше молока будет производиться в агрохолдингах, тем выше будет средний по отрасли уровень надоев с одной коровы.

Продуктивность дойных коров

Источники: http://www.dairymoos.com, Росстат, 2013 г.

Вплоть до 2014 года производители молока сталкивались с серьезными задержками в получении субсидирования, что не способствовало развитию отрасли. Однако в 2015 году были приняты некоторые поправки, которые позволяют рассчитывать на более надежную систему финансирования:

- Субсидирование молочного производства проводится через отдельную программу, направленную на развитие молочного скотоводства и производство молока. В рамках этой программы было выделено 11,8 млрд рублей.

- Дополнительные 8,1 млрд рублей доступны сельхозпроизводителям в зависимости от объема производства, и с 2016 года распределением этих средств занимаются региональные правительства.

- Также в 2015 году была введена новая графа субсидий, согласно которой после завершения модернизации или строительства новых предприятий затраты на них будут компенсированы.

Подобные меры рассчитаны не только на более оперативное распределение выделенных средств, но и на укрепление уверенности производителей в непрерывности финансовой поддержки. В 2015 году производство молока увеличилось на 1,9% г/г, а в первом полугодии 2016 года – на 2,6% г/г.

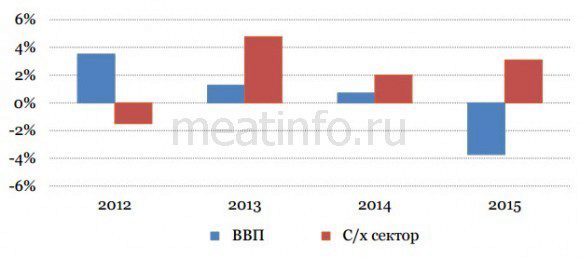

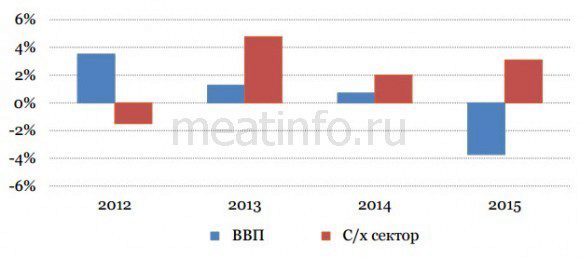

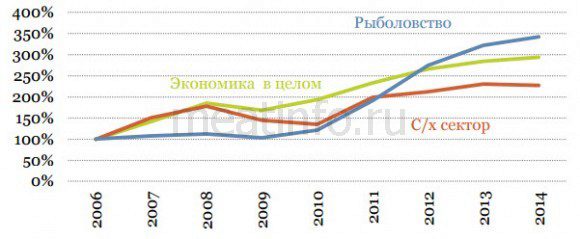

Цена импортозамещения

В 2014 году на фоне общей стагнации экономики (рост составил 0,6%) сельскохозяйственный сектор прибавил 2,2%, а в 2015 году – стал самым лучшим среди всех отраслей, показав прирост на 3,5%, в то время как в экономике в целом наблюдался спад (ВВП в 2015 году снизился на 3,7%). Опередив по показателям прочие сектора, сельское хозяйство нарастило свою долю в ВВП до 3,4%.

Рост производства в экономике и с/х секторе

Источник: Росстат, 2016 г.

Однако в 2015 году перераспределение ресурсов в пользу сельского хозяйства в целом неблагоприятно сказалось на общем экономическом росте страны, в разной степени (от нейтрального до негативного) повлияв на объемы чистого импорта, бюджетного финансирования, инвестиций и потребления. Подобные экономические издержки могут присутствовать на протяжении следующих нескольких лет, хотя ускорение развития отдельных секторов со временем может положительно сказаться на экономике в целом.

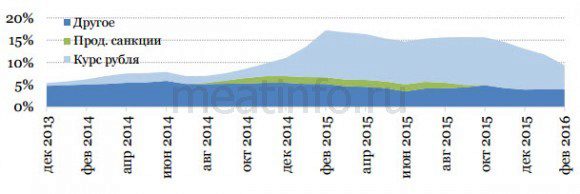

Потребление

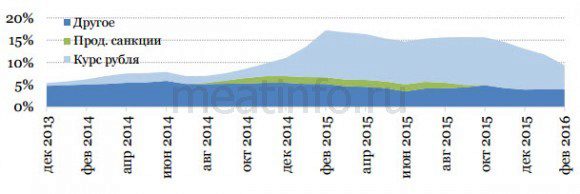

Запрет на ввоз импортных продуктов ударил по потреблению главным образом через увеличение инфляции, в результате чего средний рост цен в 2015 году составил 15,5% и значительно превысил аналогичный показатель в 2014 году (7,8%). Естественно, что с ограничением импорта, цены на пищевые продукты поднялись из-за сократившегося предложения. Кроме того, те иностранные производители, которые частично заняли место выбывших, поставляют продукцию по более высоким ценам. Это добавило в среднем 1,5% к инфляции, тогда как ослабление рубля выразилось в ускорении роста цен на 8-9%. Однако следует отметить, что к концу 2015 года влияние продовольственных санкций на инфляцию практически исчезло.

Источники инфляции в России, г/г (%)

Источник: Министерство финансов, ЦБР. 2016 г

Чистый импорт

Общий объем импорта в 2015 году упал на 36%, и почти столько же (35%) составило падение импорта с/х пищевых продуктов. В итоге, доля импорта сельхозпродуктов в общем импорте составила 13,7%, т.е. практически не изменилась по сравнению с 2014 годом, несмотря на введение запрета. Это приводит к выводу о его незначительном влиянии на внешнеторговый баланс.

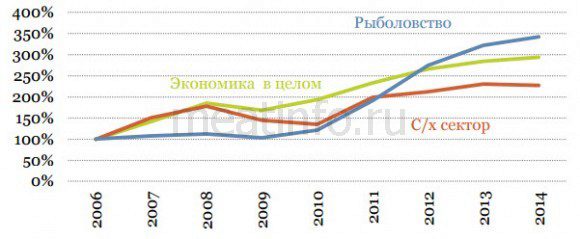

Инвестиции

По уровню инвестиций сельское хозяйство отстает от среднего показателя для всей экономики: общий объем инвестиций в 2015 году снизился на 8,1%, в сельском же хозяйстве он упал на 10,1%. При этом надо отметить, что без запрета на ввоз и мер государственной поддержки сокращение инвестиций в сельское хозяйство, судя по инвестиционному тренду с момента финансового кризиса 2008-2009 гг., могло оказаться еще более существенным.

Инвестиции в капитал по отраслям, %

Источник: Росстат, 2015 г.

Государственные расходы

В 2015 году суммарные расходы бюджета не увеличивались, а это означает, что дополнительное финансирование для сельского хозяйства изыскивалось через перераспределение средств из других отраслей. Таким образом, доля расходов на сельское хозяйство в госбюджете выросла, но при этом на 10% и более были урезаны государственные расходы по космической программе, в здравоохранении и в социальной сфере путем снижения индексации пенсий и дохода госслужащих.

Импортозамещение

О результатах государственной программы поддержки можно будет судить через 3-4 года, когда текущие инвестиции начнут давать отдачу. В перспективе страна может выйти на более высокий уровень самообеспечения в некоторых секторах, где сейчас этот уровень является довольно низким. Однако стоит отметить, что пока степень самодостаточности в основном повышается по причинам не связанным с продуктовым эмбарго.

Из-за упавших на 4% в 2015 году реальных доходов потребители урезали свои расходы на еду. В большей степени "под нож" попали такие относительно экзотичные продукты как импортные фрукты и овощи, дорогие виды рыб и элитные молочные продукты. В то же время доля продуктов российского производства – хлеба, макаронных изделий и картофеля – увеличилась. Кроме того, иностранным производителям приходится конкурировать по цене, что стало почти невозможным из-за упавшего обменного курса рубля.

Однако при возобновлении роста доходов в реальном – и особенно в долларовом – выражении вновь окажется важным качество продуктов, и покупатель опять будет стремиться к большему разнообразию на своем столе даже при увеличении внутреннего производства. В России после отмены продовольственного эмбарго досанкционная доля импорта в некоторых категориях товаров может быть достигнута достаточно быстро по двум причинам:

- Расширение сети поставщиков. В ситуации, когда поставщикам из США, ЕС и некоторых других стран доступ на российский рынок оказался закрыт, частично их место заняли иностранные производители из других стран. Заключенные в это время новые контракты могут сохраниться и после отмены санкций, создав конкуренцию возвращающимся производителям ЕС, США и других стран.

- Недобросовестное ведение бизнеса российскими производителями. С запретом на импорт возник дефицит в некоторых дорогих сегментах, особенно в молочных продуктах. Желание заработать на ситуации подтолкнуло определенных производителей к нечестному извлечению прибыли, например, через замену молочного жира пальмовым маслом. Раскрытие таких практик получило широкую огласку, тем самым поколебав доверие потребителей к отечественным продуктам, и усилило восприятие "иностранного" товара как "высококачественного".

Как бы там ни было, в долгосрочной перспективе вполне возможны реальные улучшения в самообеспечении. Сейчас Россия почти полностью обеспечивает себя зерном, растительными маслами и картофелем, а наибольшая зависимость от импорта остается в секторе мясной и молочной продукции, т.е. в тех сегментах, где спрос возрастал по мере роста доходов населения. Именно эти сектора могут выиграть больше других от новых мер поддержки.

Источники: МинФин, Росстат, milknews.ru, meatinfo.ru, Ведомости, IMF, 2016 г.

Финам

Смотрите также:

Комментарии (0):

Эту заметку еще никто не прокомментировал. Ваш комментарий может стать первым.